我曾透露持有的以太幣遠超比特幣,引起好些讀者疑惑,卻還沒撰文解釋。這陣子比特幣兌美元差點衝破歷史新高,以太幣卻只有歷史高位的一半多些,有評論指以太坊的輝煌一去不復返,我想,是時候把話題出土了。

以太幣兌比特幣處於歷史低位才談,豈不是未曾解釋已被打臉?正是以太幣價格積弱才便於解釋,也更有助說明,我在意的並非短期波動。

以比特幣本位投資

投資的邏輯跟個人狀況息息相關,開展討論前先重申我投資決策的首要原則,是比特幣本位世界觀。

如果你在問既然是比特幣本位,為什麼反而持有更多以太幣,意味著你還沒掌握「本位」的概念,建議讀一下〈愛麗絲夢遊仙境:比特幣本位世界觀〉。

以某資產作本位是指從該資產的角度計價和決策,不代表該資產是最大持倉。只要把概念從比特幣換成美元就很好懂:美元本位就是以美元為單位,卻不代表資產以美元為主,股神巴菲特的投資公司巴郡的美元現金水平正處於歷史高位,也不過佔總資產 17.5% 而已。

另外,我成立和參與密碼貨幣專案,以實踐者定位,也大大影響投資決策。我一旦持有某種資產,就要求自己參與生態運作,或最低限度當個用戶,關注它的發展。時間比金錢稀罕,即使只投入小量資金,也能輕易持有上百種密碼貨幣;但除非你的一天有四十八小時,否則不可能關注太多專案,何況我不是全職投資者,強調以最少的心力投資,專注生活。

最後,近年沒有工作也沒有工資,我即使強調「吃自己狗糧」也再沒法實踐「每天買一百元比特幣」,反過來需要「每天賣一百元比特幣」滿足生活需要,也使我較傾向「高息股」,即能透過質押挖礦獲取高回報的幣種,比如我每月會把 ATOM 的回報套現,轉到貸記卡消費。

經常被問到對 Cosmos 的看法,藉此機會短評。很多人吐槽 ATOM 的幣價不長進,但很少人關心它提供 15% 年化收益;我持貨五年多,雖然幣價來回天堂又折返人間,兌美元回到當初買入價,但質押五年多的複合收益也超過一倍,還沒算上期間各種空投。對於 Cosmos 的技術和社群,我恨鐵不成鋼,但相對美元的投資回報而言,我沒資格抱怨。

投資是社會責任(!?)

我幾乎能聽到屏幕邊的咒罵:「WTF,明明是為了賺錢,偏要美其名是履行社會責任!」

誰都希望投資獲得回報,我沒否認,也不認為君子愛財有任何問題,但我想補充被忽略的概念:投資也是社會責任。

我在《財富自由主義:金錢的多元宇宙》的序言〈我不投資〉,解釋過自己如何從漠視甚至鄙視投資,到把投資理解為有餘裕就不可避免的必然;自以為說得清楚,卻在倫敦的新書分享會後,收到跟我以前同樣迷茫的年輕人洋洋灑灑千字來信,大意是問我投資是否真箇對得起良心。

我不但對得起良心(不然難道非得拮据潦倒才像個憂國憂民的書生?),甚至認為無論對自己、對親朋、對社會,投資都是責任。

最單純的理解是,在有工作能力、有餘裕時好好投資,老了就不用在金錢上依賴別人。我雖然經常鞭撻「強逼金」(香港的強制性公積金),但批評的都是執行層面如手續費高、不讓選密碼貨幣、不讓我這退休人士領回等,理念上我認同體制強制工作人口存款,否則人口老化問題定必更加嚴重,一味把養老成本轉嫁後來者也不公道。

我甚至認為,在資本主義初期,社會共識是生產者有義務把利潤重新投入以產生資本迴圈,透過增加生產、擴充業務、發展科技、創造就業、再創業、支持他人創業等方式推動經濟;否則就像打麻將贏了大錢馬上退出以免倒輸,「割禾青」般自私。隨著近代物質充裕、生產過剩、金融產品堆疊,我完全同意投資已經變質,但純粹把其視為低買高賣、囤積、投機、不事生產,則忽略了當中的積極意義。

以最流行的投資工具股票為例,本意是讓企業向公眾集資,反過來也讓公眾分享經濟成果,只要有幾千元,「買蘋果」的意義不再侷限於到市場買水果或到商場買 iPhone,也可以是在納斯達克買 AAPL,輕鬆兼職企業家。股份制和股市本是正面、多贏的機制,只是隨著大量槓桿、金融產品和衍生工具的出現,投機取巧才逐漸凌駕生產和開拓的本質。

我自從 all in 密碼貨幣後,除了透過強逼金之外沒再投資股票(哪有錢),但也投資了多家初創,且是一個風險投資基金的小 LP,至今為止,絕大部分不是輸光,就是投入多年還在靜候退出。然而,除非被人存心欺騙,我從未因這種虧損不快,因為花得有價值。

以太幣佔多是結果多於決定

稍微扯遠了。綜合以上,對於以比特幣本位投資的我,比特幣的部分不太算是投資,而是「store of value」,保存價值,袋袋平安;既然投資是責任也是對社群的承擔,我選擇在能力範圍內把大部分資金投放出去。

我的資產當中以太幣佔比最大,並非「自古以來、無可爭議」,而是六、七年來持續變化,學習、實踐、嘗試、失敗、過濾後的結果。密碼貨幣的信徒是自己的銀行,不能期望銀行寄來月結單,因此近年我每月整理資產表(沒負債),翻查紀錄,能看出資產組合如何逐漸去蕪存菁,變成近兩年以太幣佔比最大。

例如,在 Terra 的全盛時期,我的 LUNA 投資升值二百倍,佔總資產的一大部分,直至出事後在幾天內煙消雲散。又例如,我投入到 LikeCoin 的資金跟以太幣不遑多讓,但由於七年下來以太幣的幣價表現遠勝 LikeCoin,因此當下資產組合 LikeCoin 的佔比遠低於以太幣;但是如上所述我並不後悔,相反很清楚這是在跌宕中創造價值,並對未來充滿信心。

類似的變化還有很多,總體來說就是早些年我不斷買進和學習新幣種,到吃不消就逐步整合,賣掉看不懂或用不著的如 Solana,通常是換回比特幣或者兌換成以太幣。不少人問過我為何早就推介卻又早就清空 Solana,其實我從未看淡它,只是我要求自己必須參與所持幣種,但又沒能力關注太多生態,必須清理掉專案用不著的資產。

以太幣逐漸成為佔比最大資產,是上述變化後的事,與其說是一個決定,不如說一連串決定產生的結果。然而,以太幣佔比也並非一直增加,過去兩年以太幣兌比特幣從約 0.075 掉至現時只有 0.037,換言之,即使近兩年以太幣兌美元升 50%,從比特幣本位看,以太幣下跌了整整 50%。這也是為什麼近一年越來越多 KOL 主張只持有比特幣,騰一小部分出來炒炒 memecoin 就好。至於我,雖然也只倡議定額定投比特幣而沒推介過其他幣種,但出發點並不相同,考慮的是讓人踏出第一步再說。

上面的計算其實並不準確,錯在沒有把以太幣質押的回報考慮進去。自從以太坊 PoS 的 Beacon chain 於 2020.12.01 創世,我把以太幣質押可得挖礦回報,保守以 3% 算,至今複合回報 12.5%,並非小數目,只是總被只看幣價的分析框架忽略掉。不考慮包裹後借出 WBTC、新推出但未經驗證的質押技術等,比特幣只能放著,以太幣則不單可以質押挖礦,還用途多多,是另一個我更願意持有以太幣的原因。礙於篇幅所限,這方面往後有機會再談好了。

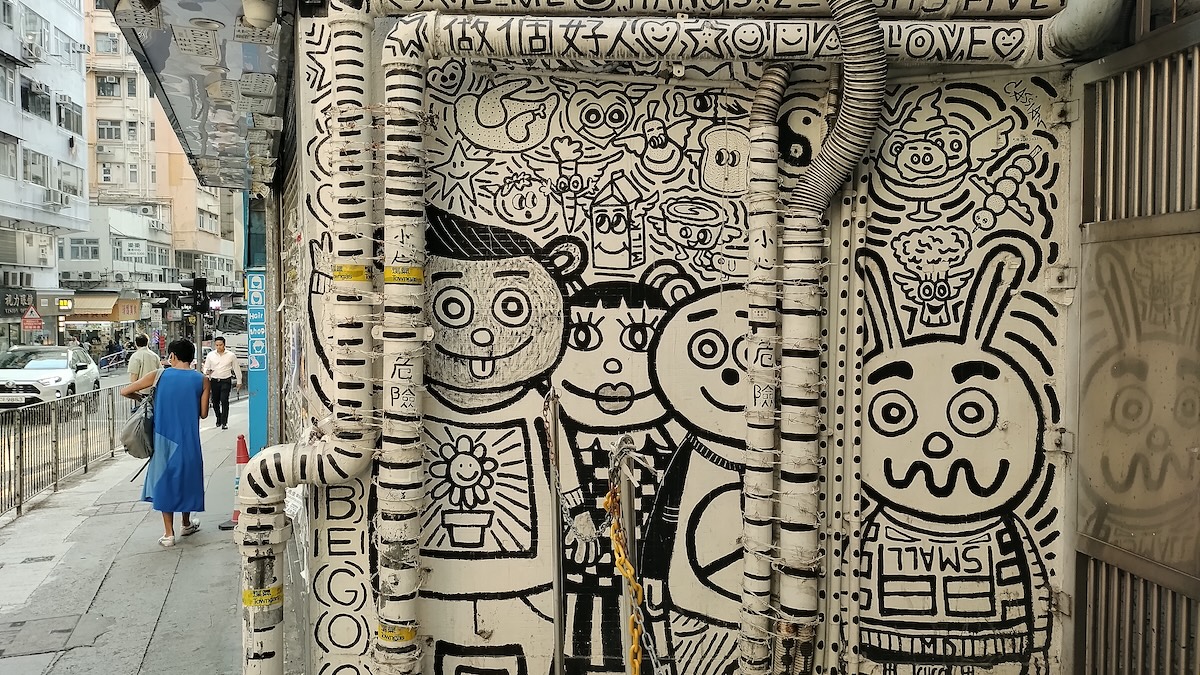

p.s. 只要你不太遲鈍,大概早就發現週報經常圖文不符。請勿吐槽,這是 feature 不是 bug(畢竟封面圖英文是 feature image 嘛),好處是不用特意找圖配合,AI 生成雖簡單,但好敷衍;更重要的是,如此一來,週報就能兼任 Weekagram,讓好幾年沒打開 Instagram 的我分享街拍。對,那些沒頭沒腦的照片,全是我的隨手拍,有人知道今期封面是哪裡麼?拜託不要貼到小紅書,給我留一點喘息的空間。

發佈留言